金利

金利は、お金を借りる際に発生する使用料の割合のこと。

1年間に発生する使用料の割合のことを年利という。

金利には、金利が変動しない固定金利と、金利が変動する変動金利がある。

1年間に100,000万円を借りたとする。固定金利で年利が5%の場合、返済額は105,000円になる。

2年間に100,000万円を借りたとする。変動金利で初年度の年利が4%、次年度の年利が6%の場合、初年度の返済額は104,000円、次年度の返済額は110,240円になる。

利息

利息は、お金を借りる際に発生する使用料の金額のこと。

利息の計算方法には次のようなものがある。

利息の受け取り方

利息の受け取り方には、次のようなものがある。

利払型

定期的に利息が支払われる。

利息を受け取る度に、税金が差し引かれる。

満期一括払型

満期・解約時に一括で利息が支払われる。

運用中は税金が差し引かれないが、満期・解約時に利息を受け取る際に、税金が差し引かれる。

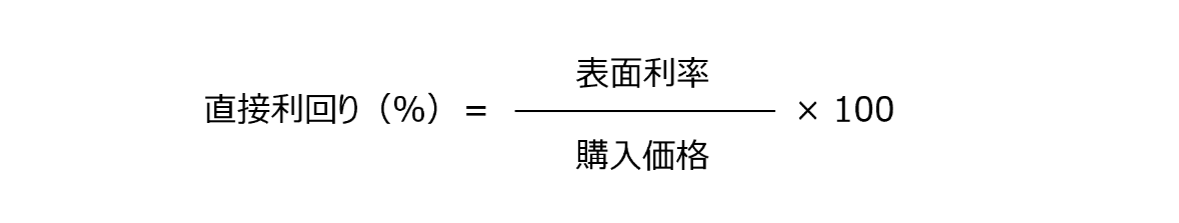

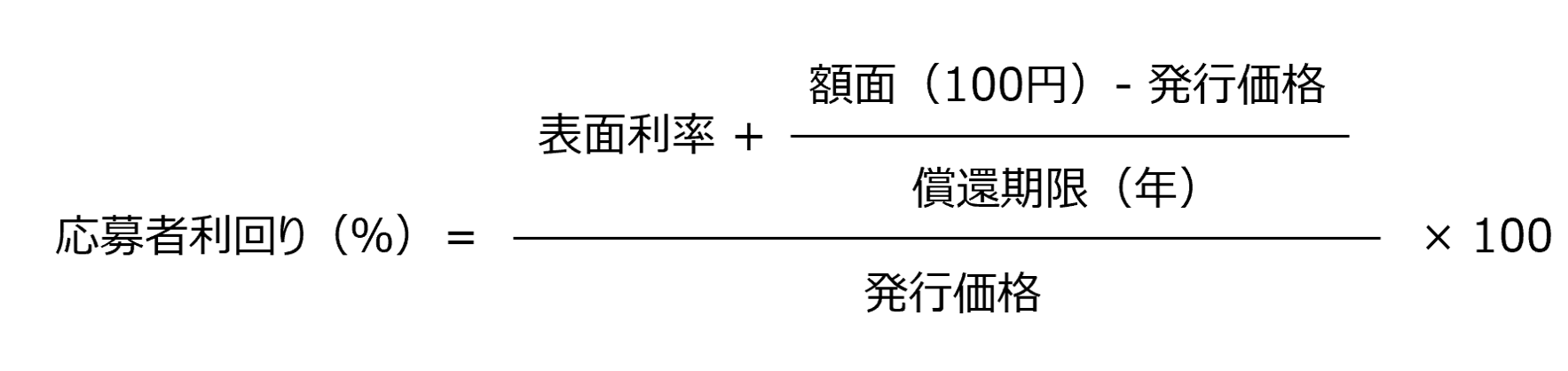

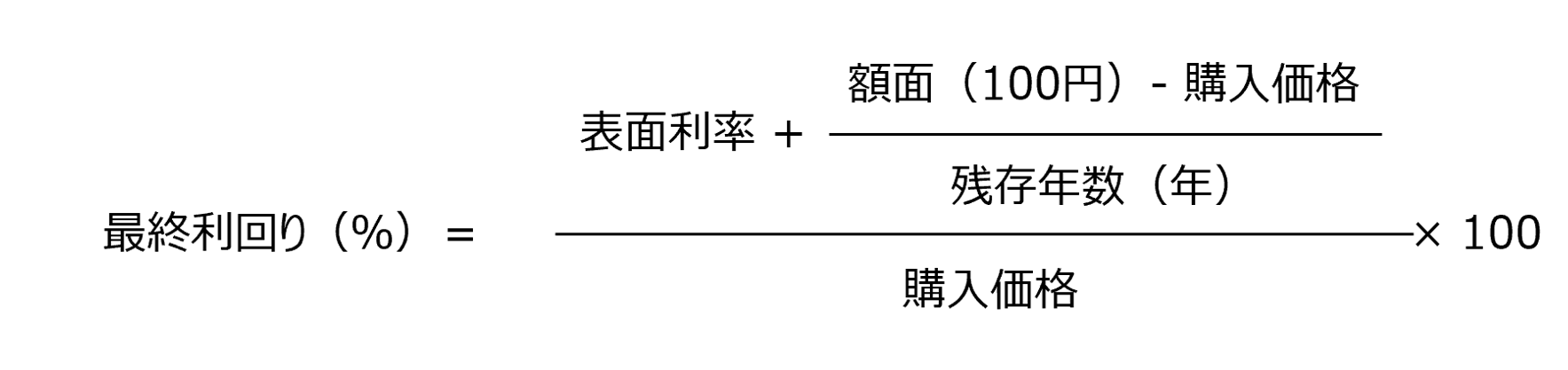

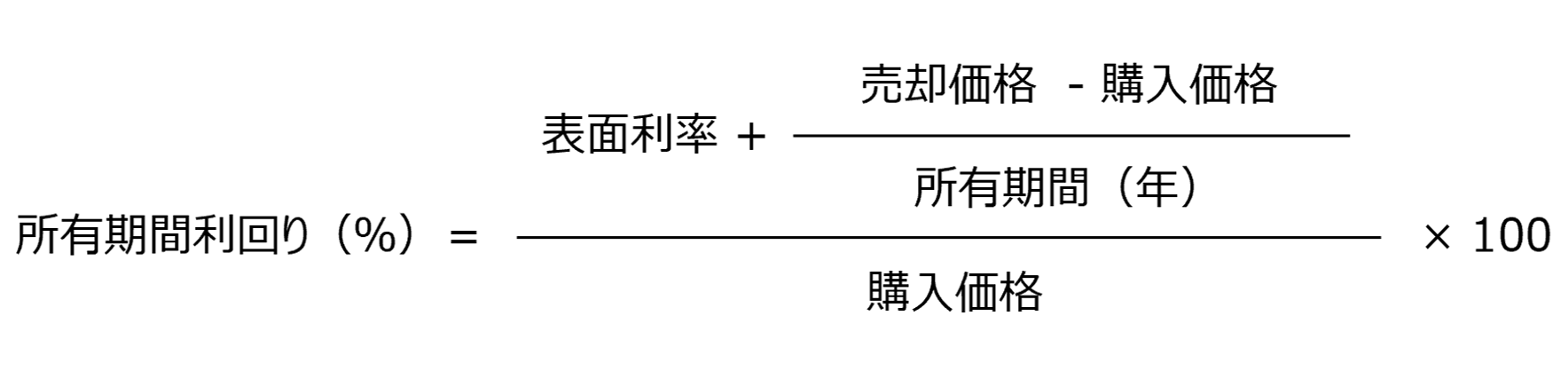

利回り

利回りは、1年あたりの収益の割合のこと。次のように求めることができる。

年間収益 = 収益合計 ÷ 預入年数

利回り = 年間収益 ÷ 当初の元本 × 100

銀行の金融商品

流動性預金は、満期がなく、出し入れがいつでもできる預金のこと。次のようなものがある。

貯蓄預金は、預金残高が10万円以上であれば、普通預金を上回る金利が適用される。しかし、預金残高が10万円以下の場合、普通預金と同じかそれを下回る金利が適用される。

貯蓄預金は、給与などの自動受取口座や、公共料金などの自動引落口座として利用することはできない。

定期性預金は、満期があり、出し入れが自由にできない預金のこと。次のようなものがある。

中間利払いは、預入期間中に定期的に利息が支払われること。

満期一括払は、預入期間中利息が支払われず、満期に一括で利息が支払われること。

中途解約利率は、中途解約する場合に適用される利率のこと。通常の利率より低く設定されており、受け取れる利息が少なくなるよ。

単利型は、元金に利息が組み入れられないで、元金だけに利息が付くもの。

複利型は、元金に利息が組み入れられて、元金と利息に利息が付くもの。

スーパー定期と変動金利定期預金の金利について、預入期間が3年未満の場合、単利型のみとなる。預入期間が3年以上の場合、単利型と半年複利型の選択ができる。

銀行の総合口座は、普通預金、定期性預金、公共債が1つにまとめられたもの。

普通預金の残高が不足した場合、定期性預金を担保として融資が受けられる。

普通預金、定期性預金、公共債を1つにまとめて管理できるため、複数の口座を管理する手間が省けるよ。

公共債について詳しく見る

融資の限度は、最高200万円で、定期性預金残高の90%までとなる。

融資の利率は、定期性預金の約定利率に0.5%を足したものとなる。

約定利率は、契約時に定められた利率のこと。

ゆうちょ銀行の金融商品

ゆうちょ銀行の流動性預金には、次のようなものがある。

通常貯蓄貯金は、貯蓄残高が10万円以上であれば、通常貯金を上回る金利が適用される。しかし、貯金残高が10万円以下の場合、通常貯金と同じか下回る金利が適用される。

貯蓄預金は、給与などの自動受取口座や、公共料金などの自動引落口座として利用することはできない。

ゆうちょ銀行の定期性預金には、次のようなものがある。

定額貯金の金利は、半年複利で、預入期間に応じた金利が預入時に遡って適用される。

定期貯金の金利は、預入期間が3年未満の場合は単利型、預入期間が3年以上の場合は半年複利型になる。

総合口座は、通常預金、定期性預金、国債が1つにまとめられたもの。

通常預金の残高が不足した場合、定期性預金を担保として融資が受けられる。

通常預金、定期性預金、国債を1つにまとめて管理できるため、複数の口座を管理する手間が省けるよ。

国債について詳しく見る

融資の限度は、最高300万円で、定期性預金残高の90%までとなる。

融資の利率は、定期性預金の約定利率に0.5%を足したものとなる。

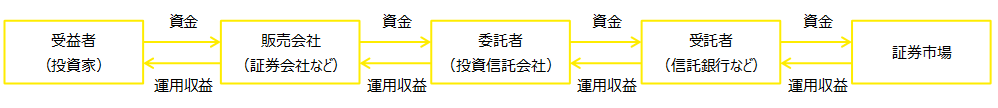

信託銀行の金融商品

信託銀行は、主に信託業務を行う銀行のこと。

信託は、財産を託して運用や管理を任せること。

信託銀行の金融商品には、次のようなものがある。

収益が多ければ分配金が多く、収益が少なければ分配金が少ない、実績配当が原則になる。しかし、実際には収益に関係なく、一定の分配金が支払われる。

元本の保証はなく、預金保険制度の対象外になる。

新規の取り扱いは停止されている。現在、新たに購入することはできないよ。

信託銀行のサービスには、次のようなものがある。

被後見人は、精神障害などにより判断能力が不十分のため、保護される人のこと。